Verdsettelse av selskap: Slik verdsetter du en bedrift

Vi tilbyr uavhengige verdivurderinger, samt fullstendig rådgivning gjennom tvister og transaksjoner

Det kan være mange grunner til å gjennomføre en verdsetting av selskapet. Kanskje skal du selge bedriften din, kjøpe en eller ta inn nye partnere? Noen ganger oppstår det behov for å verdsette et firma i forbindelse med skilsmisse og bodeling, eller i forbindelse med et booppgjør.

Nysgjerrighet på hva aksjeselskapet kan være verdt kan være grunn nok.

Uansett hva som er grunnen, tror vi at du vil ha nytte av informasjonen i denne introduksjonen til verdivurdering av bedrifter.

Vi jobber med verdisetting av firmaer til daglig. Her deler vi våre erfaringer og gir eksempler på hvordan det fungerer og hva du bør huske på.

Vi forteller også hvordan vi gjennomfører en uavhengig verdifastsettelse av en aksjeselskap. Ta kontakt med oss hvis du ønsker at vår takstmann skal gjøre jobben.

Hvordan verdsetter du et selskap?

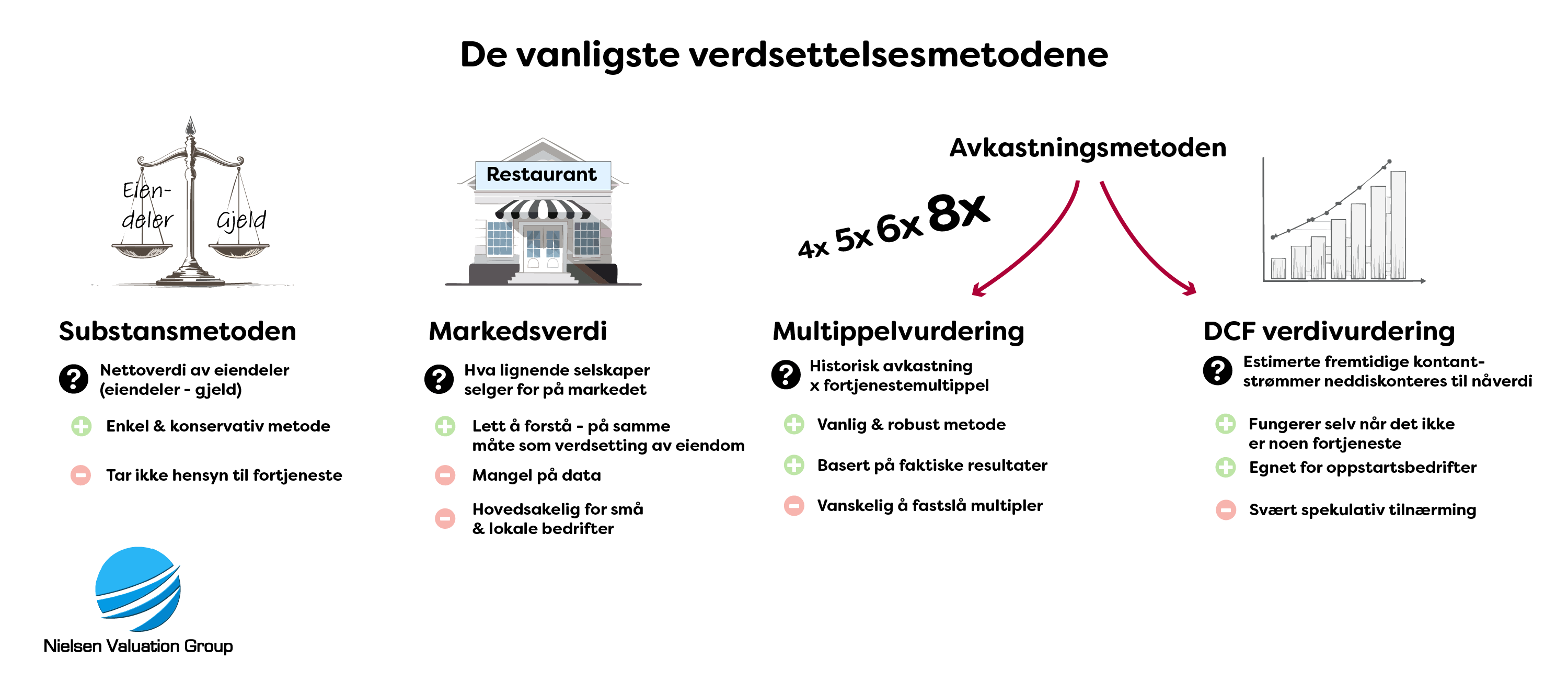

Selskaper kan verdsettes på flere måter. De vanligste metodene er substansmetoden, avkastningsmetoden, markedsprisning og kontantstrøm-/ DCF-verdisetting.

Type foretak og formålet med verdsettingen avgjør valg av metode. Estimeringen av selskapsverdien kan blant annet baseres på eiendeler, resultat, markedsverdi eller kontantstrøm. Det kan også være en kombinasjon.

Vi sier «estimat» fordi enhver verdsettelsesmetode er et estimat av verdien. Det finnes ingen «fakta». Hva selskapet er verdt til slutt, er faktisk hva noen ønsker å betale for det.

Noen metoder er mer spekulative enn andre. Estimatet kan da ligge langt under hva bedriften faktisk er verdt i markedet. Vi anbefaler derfor en mer konservativ tilnærming til prissettingen av et selskap.

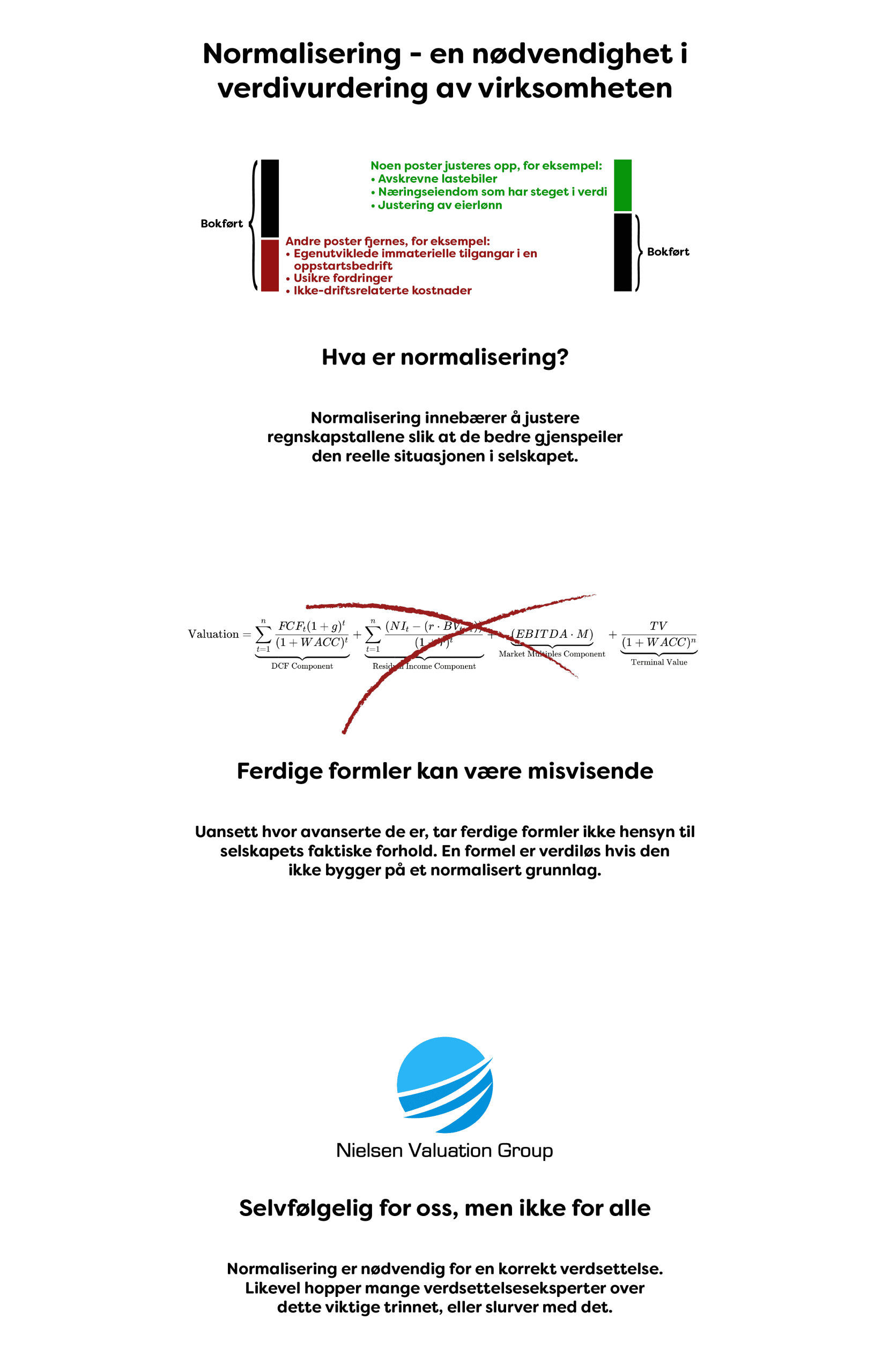

Mange, også de som kaller seg profesjonelle verdivurderere, overser et av de viktigste stegene i en verdivurdering: å justere regnskapet før beregningen. Det vil si å normalisere ut misvisende verdier i balansen og resultatregnskapet. Vi skal straks gå gjennom hvordan dette gjøres.

Velg metode for verdsettelse av selskapet

Her følger en oversikt over de vanligste verdsettingsmetodene. Følgende metoder vil bli gjennomgått:

- Substansmetoden

- Avkastningsmetoden

- Prissetting av kontantstrøm

- Multippel verdisetting

- Markedsverdivurdering

1. Substansmetoden

Substansmetoden er en relativt enkel måte å verdsette selskaper på. Den baserer seg på bedriftens substansverdi, det vil si eiendeler minus gjeld, eller egenkapital.

Denne informasjonen er tilgjengelig i aksjeselskapets balanse. Derfor kan metoden anses som rask.

Haken er at det som står i balansen sjelden samsvarer med faktisk verdi, markedsverdi. For eksempel avskrives anleggsmidler. Den bokførte verdien av for eksempel en maskin kan være liten eller til og med null, men på markedet er den ofte verdt mye mer enn det.

For at en prisning av netto eiendeler skal være nøyaktig, må man derfor normalisere balansen slik at eiendelene og, til en viss grad, gjelden gjenspeiler reelle priser.

Fordeler og ulemper med substansmetoden

(+) Fordeler

- Rask beregning

- Enkel verdsettelse av selskapet

- Egnet selv om selskapet går med underskudd

- Egnet metode for overføring av eiendeler

(-) Ulemper

- Det som står i balansen tilsvarer sjelden virkelig verdi – hver enkelt eiendel må verdsettes separat

- Vekst og potensial reflekteres ikke i verdsettelsen

- Overskudd har ingen betydning for verdien av selskapet

Likvidasjonsverdsetting - en type substansmetoden

Likvidasjonsverdsettelse brukes til å beregne en såkalt slakteverdi av en bedrift. Det er noen ganger nødvendig når en virksomhet skal avvikles, for eksempel ved konkurs. Det er en form for netto aktivaverdiberegning. Forskjellen er at det gjøres fradrag for avviklingskostnader, og deretter trekkes en betydelig rabatt for manglende omsettelighet fra verdivurderingen. Logikken er at et selskap som skal avvikles, ikke kan verdsettes like høyt som et tilsvarende selskap som skal videreføres. Forhandlingsposisjonen er dårlig, og dette påvirker verdien.

2. Verdsetting av avkastning

Hvis du ønsker at historisk fortjeneste eller fremtidig kontantstrøm skal påvirke prissettingen, bør du bruke avkastningsmetoden. Dette er en metode som ofte brukes, for eksempel ved salg av et selskap.

Vi kommer til kontantstrømmen i neste avsnitt, men la oss først se på fortjenesten. Ofte går man to til tre år tilbake i tid og bruker en inntjeningsmultippel på gjennomsnittlig historisk inntjening. Dette er en verdifastsettelse av foretak basert på årlige overskudd.

Noen ganger er det hensiktsmessig å bruke en vektet verdi for overskuddet, for eksempel for å la det siste året veie tyngre enn tidligere år.

Hvilken multippel som skal brukes, avhenger blant annet av bransje, aksjeselskapets størrelse og graden av eieravhengighet. Mange unoterte bedrifter får en multippel på 3 – 5 ganger inntjeningen. De aller fleste ligger i intervallet 1 – 10 ganger inntjeningen.

Fordeler og ulemper med avkastningsmetoden

(+) Fordeler

- Robust verdsettelsesmetode basert på historisk fortjeneste = ikke for spekulativ

- Egnet metode når firmaet skal selges og videreføres under ny ledelse

- Egnet for de fleste selskaper

- Potensielle og immaterielle verdier kan tas hensyn til via valg av multippel

(-) Ulemper

- Det kan være vanskelig å vurdere hva som er en passende resultatmultippel

- Siden det rapporterte resultatet påvirkes av enkelthendelser og er lett å manipulere, er det viktig å normalisere det før beregning

- Eiendeler og gjeld innregnes ikke i verdsettelsen

3. Prissetting av kontantstrøm

Kontantstrømsverdsettelse er en variant av avkastningsmetoden som bruker kontantstrøm i stedet for fortjeneste. Verdsettelsesmetoden er også kjent som diskontert kontantstrøm (DCF).

Historisk kontantstrøm brukes til å estimere hvor stor den fremtidige kontantstrømmen vil bli. Deretter diskonteres den ved hjelp av en såkalt diskonteringsrente, som gjenspeiler avkastningskravet. Denne tar hensyn til risiko og kapitalkostnad.

Verdien som fremkommer av denne beregningen kalles nåverdi. Med andre ord: en verdi av selskapet basert på hva estimerte fremtidige kontantstrømmer kan være verdt i dag.

Som du sikkert skjønner, er det en utfordring å estimere fremtidige kontantstrømmer og å bestemme hvilken sats de skal diskonteres med. Det blir lett spekulativt. To verdsettere som bruker samme metode, kan få to vidt forskjellige selskapsverdier.

Hos Nielsen Valuation Group bruker vi kontantstrømsverdivurdering i liten grad, og bare når andre metoder ikke er tilstrekkelige.

Fordeler og ulemper med DCF-metoden

(+) Fordeler

- Kontantstrøm anses noen ganger som viktigere enn overskudd i en bedrift

- Metodikk som egner seg for verdsettelse av nystartede selskaper

- Det tas stor hensyn til foretakets potensial

(-) Ulemper

- Vanskelig beregning som krever omfattende ferdigheter og erfaring

- Bidrar ofte til misforståelsen om at en komplisert formel gir en mer nøyaktig verdi

- Dristige vurderinger gjør metoden spekulativ

- Upresis metode – det kan være stor forskjell i verdi mellom to ulike verdivurderinger

Resultat vs. kontantstrøm - hva er forskjellen?

Nå har vi gått gjennom to typer avkastningsmetoden. Den ene er basert på fortjeneste og den andre på kontantstrøm. Hva er forskjellen?

Overskudd tilsvarer overskuddet. Det som blir til overs når man tar inntekter minus utgifter over en periode, ofte et regnskapsår. Begrepet er regnskapsmessig og viser lønnsomheten i en virksomhet.

Kontantstrøm viser pengestrømmen inn og ut av selskapet. Faktiske inn- og utbetalinger.

Noen ganger sammenfaller resultat og kontantstrøm, men ofte er det forskjell. For eksempel har momsbetalinger en positiv innvirkning på kontantstrømmen, men påvirker ikke resultatet. Et annet eksempel er at et anleggsmiddel kan bli betalt med en gang, og da påvirkes kontantstrømmen negativt, mens resultatet (profitten) påvirkes gradvis over avskrivningsperioden.

Les vår artikkel om DCF-metoden

En metode som bare bør brukes i unntakstilfeller

Hos Nielsen Valuation Group bruker vi DCF verdivurdering sparsomt, og bare når andre metoder ikke er tilstrekkelige.

Selv om det noen ganger brukes i forbindelse med bedriftstransaksjoner, ser reelle kjøpere først og fremst på historikk. Prognoser brukes hovedsakelig når det ikke finnes noen historikk.

Dessverre gjøres mange verdivurderinger av virksomheter med ferdige formler som er basert på vanskelige prognoser. Det er også vanlig at rådgivere på salgssiden gjør dette for å kunne hevde at selskapet har en høyere fremtidig verdi.

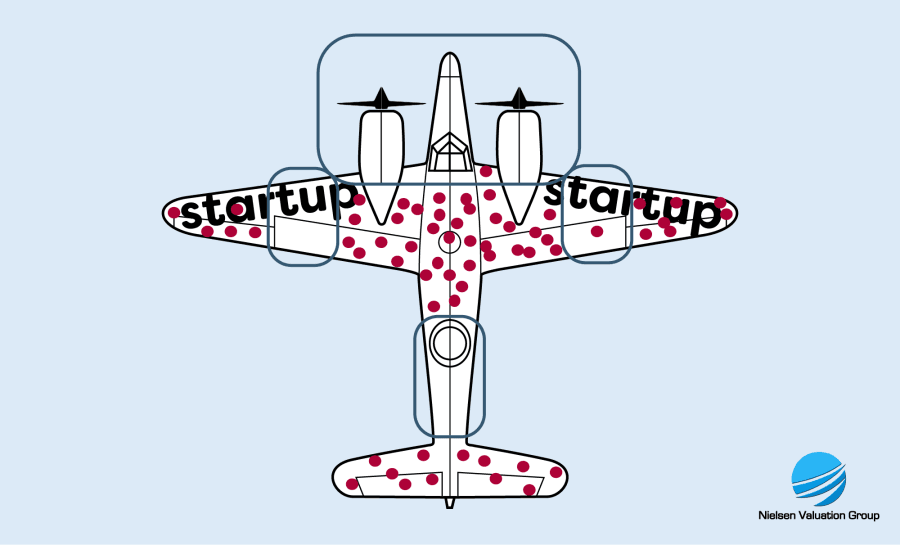

Det finnes imidlertid ett unntak, og det er verdsettelsen av oppstartsbedrifter. Her er til og med kjøperne villige til å akseptere at verdsettelsen er basert på prognoser snarere enn resultater.

For nystartede bedrifter er det imidlertid et annet dilemma: Gründerne ser på andre vellykkede nystartede bedrifter og går i survivorship bias-fellen. Kjøperen, derimot, foretar en mer rasjonell risikokalkyle. Derfor kan prisen en kjøper er villig til å betale, ofte være betydelig lavere enn det gründerne krever – uavhengig av hva verdivurderingen sier.

Må panseret forsterkes der skuddene traff eller der de ikke traff? Utvalget er basert på de flyene som klarte å returnere under andre verdenskrig. Flyene som ble truffet i motorene, kom ikke tilbake og ble ikke en del av statistikken. På samme måte gjør mange gründere av oppstartsbedrifter den feilen at de overvurderer selskapet sitt etter å ha sett på suksesshistorier som Spotify, Skype, Meta og Alphabet.

4. Multippel verdsettelse

Det finnes to typer multippelverdsetting ved verdsettelse av selskap.

Når man verdsetter et privateid aksjeselskap, snakker man noen ganger om avkastningsmetoden der man bruker en multippel på den historiske inntjeningen.

For børsnoterte selskaper er multippelprissetting en måte å sammenligne ulike aksjer på grunnlag av ulike forholdstall, eller å se hvordan verdsettingen av en enkelt aksje utvikler seg over tid.

Metoden kan brukes til å identifisere aksjer som markedet undervurderer eller overvurderer, noe som kan indikere en kjøps- eller salgssituasjon.

Noen vanlige multipler er P/E-forholdet, som er prisen på aksjen i forhold til inntjeningen. P/B-forholdet viser prisen i forhold til egenkapitalen, det vil si bokført verdi. P/S-forholdet viser aksjekursen i forhold til aksjeselskapets omsetning.

5. Markedsverdivurdering

Til slutt har vi markedsverdivurdering, som innebærer at et selskaps verdi fastsettes på grunnlag av hva andre lignende bedrifter i samme område har blitt verdsatt til tidligere. Metoden kalles egentlig markedsmetoden, men begrepet markedsverdsetting brukes ofte i dagligtale. Den er også kjent som lokalprismetoden, komparativ verdsetting og relativ verdsettelse.

Hvis du har en butikk, kiosk, frisørsalong, pizzeria eller annen lignende bedrift som er rent lokal, kan du kanskje gjennomføre en markedsverdiberegning.

Det er en relativt enkel metode. Dessverre finnes det sjelden nok salgsstatistikk til å vurdere en passende pris for foretaket ved hjelp av denne metoden. Ofte bør den også kombineres med en avkastningsvurdering.

Fordeler og ulemper med markedsverdivurderinger

(+) Fordeler

- Enkel måte å verdsette selskaper på

- Lokale firmaer har ofte lignende verdivurderinger

- Rask og kostnadseffektiv verdsettelsesmetode

(-) Ulemper

- Vanligvis finnes det ikke nok data til å gjøre en riktig verdivurdering

- Ikke så godt egnet for litt større, regionale eller nasjonale aksjeselskaper

- Ikke egnet hvis det er betydelige immaterielle verdier i bedriften (men dette kan løses ved å foreta en avkastningsvurdering samtidig)

Butikker, kafeer og andre bedrifter som har et stort antall solgte varer, kan verdsettes ved hjelp av markedsmetoden.

Hvordan velge riktig verdsettelsesmetode

Som du ser, finnes det mange måter å verdsette et selskap på. Men hvilken metode bør du velge?

Det kommer an på:

- Hvorfor du trenger å gjøre en verdifastsettelse av bedriften, og

- Hva slags type foretak det er (størrelse, sektor, vekst osv.)

Vi har utarbeidet en rekke ulike scenarier for å hjelpe deg med å vurdere hvordan du kan beregne verdien av en virksomhet:

En metode som fungerer i de fleste tilfeller

I de aller fleste situasjoner er det hensiktsmessig å bruke en kombinasjon av substansverdi og en avkastningsverdi basert på overskudd.

Verdien vil være rimelig og balansert, og ta hensyn til eiendeler, gjeld og lønnsomhet. Denne tilnærmingen egner seg for eksempel i forbindelse med tvister, rettssaker, bodeling og selskapstransaksjoner.

Det er denne tilnærmingen vi i Nielsen Valuation Group bruker når det er mulig.

Det er ingen fortjeneste i aksjeselskapet (ennå)

Hvis selskapet ennå ikke er lønnsomt, eller hvis det historiske overskuddet er lite eller svinger mye, er en avkastningsvurdering ikke hensiktsmessig.

Her har du tre alternativer:

- Hvis det dreier seg om et litet lokalt firma (butikk, kiosk, bar, frisørsalong eller lignende), kan en markedsverdi være hensiktsmessig.

- I de fleste tilfeller er en verdivurdering av netto eiendeler egnet. Det vil si at man finner nettoverdien av eiendelene etter at gjelden er trukket fra. Omsetning og overskudd er irrelevant her.

- En kontantstrømsvurdering av fremtidige kontantstrømmer kan fungere hvis det er et selskap med høy vekst i en nisje som er etterspurt. Noen oppstartsbedrifter faller inn under denne kategorien.

Du bør verdsette en oppstartsbedrift

De fleste oppstartsbedrifter går ikke med overskudd når de verdsettes, eller overskuddet er beskjedent i forhold til det «potensialet» som gründerne mener eksisterer.

Det er nesten alltid et stort sprik mellom den verdien gründerne hevder, og det en investor faktisk er villig til å betale.

En måte å verdsette det unge selskapet på er å gjøre en kontantstrømsvurdering. Da spiller det ingen rolle at det ikke er noe overskudd, og risikoen kan også tas med i verdsettelsen.

Du bør imidlertid gjøre et konservativt estimat av de fremtidige kontantstrømmene. «Ønsketenkning» er ikke uvanlig blant gründere.

På samme måte bør diskonteringsrenten gjenspeile den reelle risikoen, som gründere har en tendens til å undervurdere.

Verdsettelse av selskapet i en aktivatransaksjon

Ved en overføring av eiendeler er det bare «innholdet», eiendelen, som selges. Eiendommen skifter eier, men ikke firmanavn, organisasjonsnummer, juridiske, økonomiske og forretningsmessige forpliktelser.

I dette tilfellet er det kun eiendelene som verdsettes, og dette gjøres til markedspris.

Det er et enkeltpersonforetak som skal verdsettes

Det er mulig å verdsette et enkeltpersonforetak, selv om det ikke er en juridisk person.

Ofte verdsettes eiendelene minus gjelden på grunnlag av substansverdi.

Det er også mulig å verdsette enkeltpersonforetak på grunnlag av overskudd eller kontantstrøm, men dette er sjelden. Hvis dette gjøres, må det brukes en betydelig nøkkelpersonrabatt. De fleste enkeltpersonforetak er helt avhengige av den eneste eieren.

Husk at et enkeltpersonforetak ikke kan overdras. Både materielle og immaterielle eiendeler kan imidlertid selges.

Aksjeselskapet vil bli avviklet

Hvis selskapet ikke skal videreføres, må den såkalte slakteverdien beregnes. Dette gjøres gjennom en likvidasjonsverdsettelse. Det vil si en substansverdi minus avviklingskostnader og med en betydelig rabatt på verdien fordi virksomheten ikke skal videreføres.

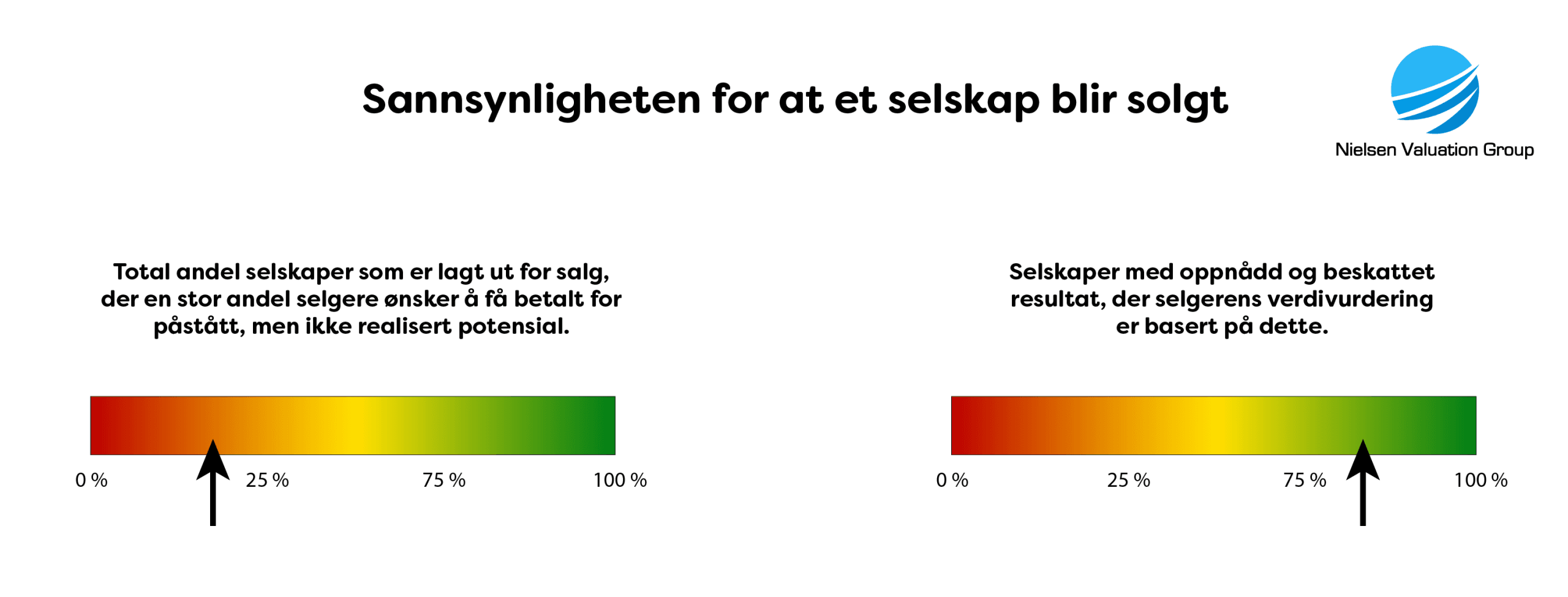

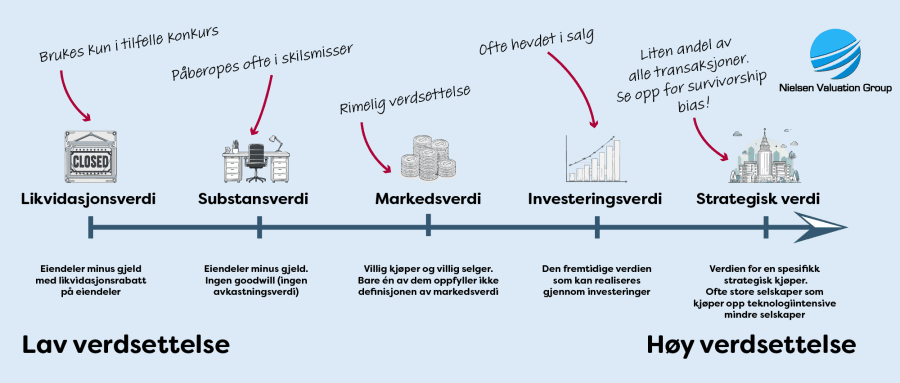

Ulike metoder gir ulike verdsettinger. Valg av metode og hvordan metoden deretter anvendes, avhenger i stor grad av hvordan verdsettingen skal brukes.

Vi kan illustrere dette med en prisningssskala for å vise hvordan situasjonen og perspektivene til de involverte kan påvirke:

Selgeren har selvsagt alltid interesse av en høy verdivurdering. Det samme har en bedriftsmegler med provisjon på salget. Men hvis listen legges for høyt, er det lite sannsynlig at noen kjøper biter på.

Vi snakker vanligvis om to ulike verdier – markedsverdi og investeringsverdi.

Markedsverdi er den nåværende og aktuelle markedsverdien der en villig kjøper og en villig selger møtes. Begge må oppfylle definisjonen av markedsverdi; bare én av dem oppfyller ikke definisjonen. Du finner markedsverdien i midten av grafen over.

Markedsverdien finner man ofte gjennom en relativt konservativ beregning, gjerne en kombinasjon av verdivurdering av eiendeler og avkastningsvurdering.

Mange selgere hevder derimot at det finnes et potensial – at prisen burde være høyere fordi selskapet kan bli så og så mye verdt hvis visse investeringer blir gjort. Dette kalles investeringsverdien.

For å gjenspeile potensialet og få en høy verdsettelse selv om fortjenesten er liten eller kanskje ikke engang eksisterer, kan man bruke en kontantstrøms-/ DCF-verdsettelse. Det kan imidlertid skje at en selger krever en enda høyere investeringsverdi enn dette.

Å kjenne til forskjellen mellom markedsverdi og investeringsverdi er viktig for å forstå hvorfor kjøpere og selgere noen ganger ikke klarer å bli enige om en rimelig pris for selskapet.

Slik kan dette forholdet illustreres:

Viktig – du må (nesten) alltid normalisere regnskapet!

For de fleste verdivurderinger må regnskapet normaliseres før beregningen foretas.

Den enkle delen av en verdsetting er å foreta selve beregningen i henhold til en formel.

Den vanskelige delen er å vurdere den virkelige verdien av eiendeler og gjeld (for verdisettingen av netto eiendeler) og inntekter og kostnader (for verdivurdering av inntekter).

Balanser og resultatregnskaper må justeres for å få det riktig.

Dette høres kanskje litt abstrakt ut, så la oss gi noen eksempler:

Eksempel 1: Hvordan normalisering kan fungere i substansmetoden

Du tror kanskje at det er enkelt å verdsette netto eiendeler. Det er bare å slå opp egenkapitalen i balansen, ikke sant?

Men da overser man det faktum at bokført verdi ikke alltid er det samme som faktisk verdi. Markedsverdi.

Slik kan det se ut i virkeligheten:

Et trykkeri har en transferpresse som ble kjøpt for tre år siden. Den kostet 12 000 kroner den gangen. Den anslåtte levetiden var fem år, og det var derfor den perioden som ble valgt for avskrivninger i regnskapet.

Nå skal selskapet verdsettes gjennom en substansverdivurdering, og pressen skal tas med i beregningen. Den bokførte verdien er nå, etter tre år, 4800 SEK.

Den innleide takstmannen sjekker imidlertid markedsverdien for den samme typen transferpresse av samme alder. Prisen viser seg å ligge på rundt 8000 kroner.

Derfor er det 8000 SEK, og ikke 4800 SEK som det står i regnskapet, som skal tas med i verdsettelsen av selskapet.

Eksempel 2: Hvordan normalisering kan fungere i avkastningsmetoden

En storaksjonær i et IT-selskap som utvikler dataspill, har bestemt seg for å selge sine aksjer og har derfor bestilt en verdivurdering av selskapet.

En takstmann vurderer at den gode og stabile resultathistorikken gjør at en avkastningsvurdering basert på historisk resultat er en hensiktsmessig metode å bruke.

Når resultatregnskapet gjennomgås, oppdages det at selskapet hadde et oppsiktsvekkende stort overskudd i fjor. Ved nærmere ettersyn viser det seg at selskapet har kvittet seg med alle serverne i serverhallen etter å ha gått over til å bruke skytjenester med månedlig betaling.

Inntektene fra salg av datautstyr er ikke en del av selskapets ordinære inntekter og bør derfor normaliseres ut ved verdsettelsen av selskapet.

Resultathistorikken så fortsatt god ut etter at dette var gjort, men verdsettelsen ble noe lavere enn storaksjonæren hadde forventet.

7 vanlige feil ved verdsettelse av selskap

- Du velger feil metode: Du kan verdsette et selskap med uregelmessige eller små overskudd og kun velge inntektsmetoden. Eller du kan verdsette et raskt voksende vekst- eller serviceselskap kun basert på eiendeler. Det blir feil i begge tilfeller.

- Du unngår normalisering: Du regner med det som er «på papiret» og tar ikke hensyn til den reelle markedsverdien av eiendelene. Hvis du bruker avkastningsmetoden, undersøker du ikke om overskuddet er rimelig, om det virkelig kommer fra kjernevirksomheten. Feil verdier inn gir feil selskapsverdi ut.

- Du vekter ikke overskuddet: La oss si at du skal verdsette en bedrift basert på overskuddet de siste tre årene. For tre år siden var overskuddet 5 millioner. For to år siden var det 1 million, og i fjor var det null. Hvis du ikke vekter overskuddet slik at det siste året får større vekt i beregningen, vil den estimerte verdien av firmaet bli for høy.

- Du tar deg ikke tid til å forstå bedriften: Bak regnskapet finnes det alltid et levende aksjeselskap med mennesker, ideer og virkelige hendelser. Tall kan manipuleres, så ikke glem å ta en titt på virkeligheten også.

- Du bruker en kalkulator på nettet: Hvis du gjør dette eller bruker en automatisert verdifastsettelse, vil du alltid få feil verdi, ettersom inndataene nesten alltid må normaliseres.

- Du tror at verdien er hugget i stein: To takstmenn kan gjøre to vidt forskjellige vurderinger. Hva foretaket faktisk er verdt, er hva noen er villig til å betale for det. Derfor er det ikke noe poeng i å gjøre en overoptimistisk verdivurdering av selskapet. Prøv i stedet å gjøre en rimelig vurdering.

- Du henvender deg til en bedriftsmegler: Dette kan være hensiktsmessig når du skal selge en liten og lokal bedrift, men sjelden i andre tilfeller. De har en tendens til å overvurdere selskapet for å få høyere provisjon, noe som gjør det vanskelig å selge.

Vær forsiktig med prognoser – eksempler fra virkeligheten

Som du kanskje har lagt merke til, er vi i Nielsen Valuation Group forsiktige med å basere oss for mye på fremtidsprognoser og estimater. Vi har en balansert tilnærming der målet er å beregne en rimelig verdi på aksjeselskapet som skal verdsettes – ikke å beregne et drømmetall.

Det mangler dessverre ikke på eksempler der verdivurderere spekulerer litt for mye.

For å gjøre det klart: Vi bruker også prognoser noen ganger, når det er nødvendig. Men når du baserer en verdifastsettelse på forventninger, går det galt.

Vi har et interessant eksempel fra virkeligheten på hvor galt det kan gå når man gjør det:

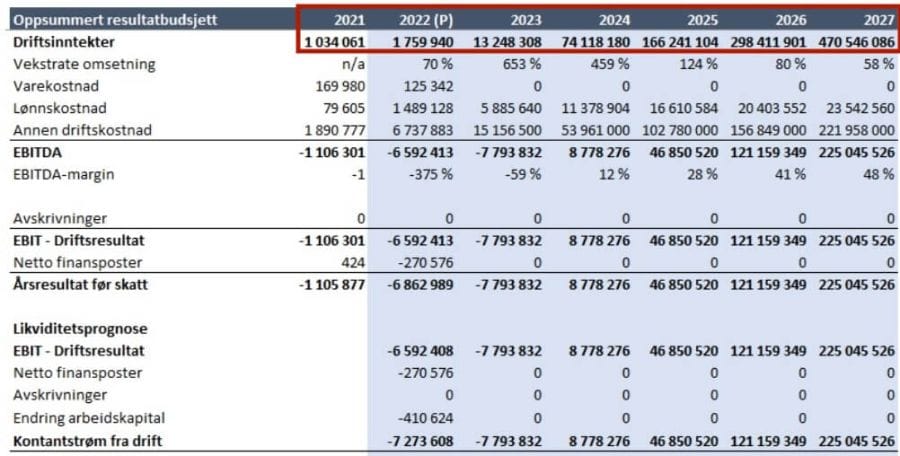

Eksempler på hvordan en overoptimistisk prognose kan føre til en feilaktig selskapsverdi

For noen år siden planla et norsk serviceselskap å ekspandere til utlandet. Derfor ønsket de å hente inn 7 millioner kroner gjennom en ny emisjon.

En verdivurderer ble hyret inn for å gjennomføre en DCF-verdsettelse og deretter fastsette en verdi på selskapet. 40 millioner kroner var den estimerte verdien.

Ifølge prognosen var omsetningen forventet å være 1,8 millioner kroner i 2022. Neste år ville den være hele 13 millioner kroner, og i år tre 74 millioner kroner. Slik skulle det fortsette frem til 2027, da omsetningen var forventet å være 470 millioner. Utrolig!

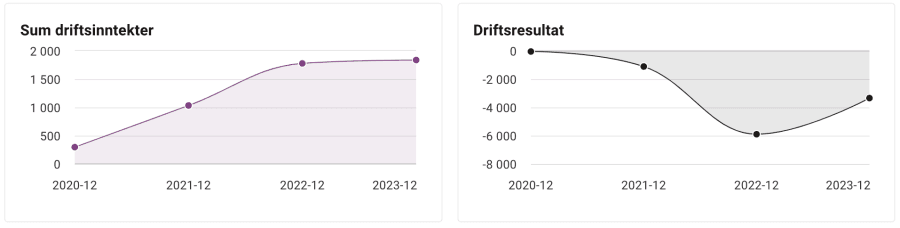

Vi har ikke hele bildet ennå, men vi kan se hva som skjedde de to første årene. Det første året var omsetningen som prognostisert, men det andre året var den helt feil. I stedet for 13 millioner i omsetning endte den på 1,8 millioner, omtrent syv ganger mindre enn hva takstmannen hadde forventet.

Slik så prognosen ut år for år:

Grafene nedenfor viser hvordan det gikk i praksis:

Det vi kan lære av dette eksemplet, er at en overdrevet prognose kan gi en helt feil verdi på selskapet. En verdivurdering på 40 millioner var mange ganger mer enn det vi i Nielsen Företagsvärdering hadde anslått at aksjeselskapet var verdt hvis vi hadde påtatt oss oppgaven.

Hadde vi gjort denne verdsettelsen, ville vi ikke ha lagt foretakets fantasiprognoser til grunn. Hvem som helst kan putte tall inn i en formel. Vi ville ha sett nærmere på bedriften og stilt oss selv spørsmålet – er det rimelig at dette selskapet vil tjene 13 millioner om et par år og 74 millioner året etter?

I en slik situasjon kan det lønne seg å gjennomføre en due diligence for å få et mer detaljert grunnlag for prisningen.

Når bør man gjennomføre en verdivurdering av selskapet?

Det kan være behov for en verdsettelse av selskap i mange ulike sammenhenger – både i forbindelse med forretningsmessige og sivilrettslige hendelser.

Grunner til å foreta en prisning knyttet til selskapet:

- Du ønsker å selge bedriften din og trenger å vite hva den er verdt, slik at du har en bedre forhandlingsposisjon.

- Du skal ta inn nye aksjonærer og vil vite hva som er en rimelig pris per aksje.

- Du forbereder en fortrinnsrettsemisjon eller investering.

- Du planlegger å legge inn et bud på et aksjeselskap og vil vite hva som er en rimelig pris.

- To bedrifter skal kanskje slå seg sammen gjennom en fusjon, og du trenger et grunnlag for forhandlingene.

- Før et generasjonsskifte i familiebedrifter.

- I forsikringssaker

- for strategisk analyse og planlegging, for å sammenligne bedriften din med konkurrentene

Sivilrettslige grunner til å foreta en verdsetting:

- Deling av eiendom ved skilsmisse eller dødsfall.

- Utarbeidelse av booppgjør og fordeling av arv når avdøde hadde unoterte aksjer.

- Når du oppretter testament og en familiebedrift inngår i arven.

- for ligning, selvangivelse og skatteplanlegging

- Rettssaker.

Hvorfor en uavhengig verdivurdering av selskapet er nødvendig

Det er en misforståelse at en prisning er absolutt, at den kan beregnes med en matematisk formel som alltid er eksakt. Den kan imidlertid være objektiv og objektiv.

Når man skal verdsette et selskap, er det alltid behov for estimater og antakelser.

Først må man velge en egnet metode. Deretter må dataene som brukes i beregningen, veies nøye for å sikre at beregningen er basert på riktig grunnlag.

Det er derfor viktig å engasjere en takstmann som har den nødvendige erfaringen til å ta de riktige beslutningene, unngå fallgruver og finne feil, og som er helt uavhengig.

Forsikre deg om at takstmannen ikke har noen egeninteresse i å under- eller overvurdere selskapet. Er vedkommende virkelig upartisk?

Hvor mye et selskap er verdt, kan variere veldig avhengig av hvem du velger som takstmann og hvordan vedkommende velger å gå frem.

Vi snakker ikke om noen hundre tusen kroner i forskjell, men potensielt millioner, titalls eller hundretalls millioner kroner i forskjell, avhengig av selskapets størrelse.

Eksempler på hva som kan skje hvis du ansetter feil person til verdivurderingen

Du tenker på å selge bedriften din og begynner å lete etter en verdivurderer.

Først finner du en verdivurdering på nettet som du betaler 6995 kroner for. Det var billig, tenker du, men etter en stund kommer e-posten og med den skuffelsen. Bedriften er verdt 3 millioner kroner ifølge beregningen.

Misfornøyd bestemmer du deg for å lete videre. Du finner en glad og hyggelig næringsmegler som bekrefter at et selskap av det kaliberet er verdt minst 25 millioner svenske kroner. Mye bedre!

Du blir enig med næringsmegleren om at han skal prøve å finne en kjøper. Tiden går, og snart har det gått et helt år uten at du har fått kontakt med noen reelle interessenter.

Var selskapet virkelig verdt 25 millioner?

Litt motløs bestemmer du deg for å engasjere en uavhengig takstmann til å foreta en grundig analyse av virksomheten. Du blir også intervjuet. Det føles seriøst.

Den anslåtte verdien er 12 millioner kroner. Mindre enn halvparten av det den partiske næringsmegleren vurderte (næringsmeglere får provisjon på salg), men likevel fire ganger mer enn den billige, men overfladiske verdivurderingen på nettet.

Takstmannen har også gode kontakter i næringslivet, og han vil peke deg i riktig retning for å finne en kjøper. En måneds tid senere signerer du en intensjonsavtale med en potensiell kjøper som er interessert i å betale like under den verdien som takstmannen har vurdert som rimelig. Du er fornøyd!

Hva bestemmer verdien av et selskap?

Et selskaps formål er å tjene penger og gå med overskudd. Dette er av sentral betydning. Men det er flere ting som påvirker verdien. Og selskaper som ennå ikke er lønnsomme, kan også være verdt noe.

Her er noen av de viktigste aspektene. Du kan også se på det som en sjekkliste over ting du kan forbedre for å øke verdien av bedriften din.

- Lønnsomhet: Overskudd, helst stabilt over tid.

- Vekst: Omsetning og resultatvekst.

- Eieruavhengighet : Hvis du selger et foretak, ønsker ikke kjøperen at selskapet skal være for avhengig av enkelte nøkkelpersoner.

- Kontantstrøm: En sterk kontantstrøm er positivt.

- Immaterielle eiendeler: Patenter, varemerker, forskning og utvikling osv. kan tilføre bedriften verdi.

- Skalerbarhet : Er det mulig å skalere opp virksomheten hvis du investerer mer i den?

- Rene regnskaper: Nøyaktige regnskaper og registreringer som du kan finne og stole på, sender de riktige signalene.

- Kartlagte prosesser: Dokumentasjon av hvordan ting fungerer i bedriften.

- Moat: Er det vanskelig for konkurrenter å ta markedsandeler? Gjelder hovedsakelig større selskaper.

- Marked: Finnes det et marked for aksjeselskapets tjenester eller produkter? Er trenden positiv eller negativ?

Jo større og mer komplekst et selskap er, desto flere av disse aspektene blir relevante å ta hensyn til. Hvis man for eksempel skal verdsette et lite industriselskap med en omsetning på 20 millioner, vil vollgraven og markedstrenden sjelden være relevant for analysen.

Ikke betal for en yacht når du kjøper en flåte

Noen selgere og meglere prøver å rettferdiggjøre en høyere pris ved å vise til hva en bedrift kan bli — ikke hva den faktisk er. De legger vekt på potensiell vekst, tenkte forbedringer eller hypotetiske suksesshistorier som ennå ikke har skjedd. Men prisen bør reflektere virksomheten slik den er i dag, ikke en fremtidig versjon som ennå ikke finnes.

Det er som å prøve å selge en enkel oppblåsbar flåte til yacht-pris fordi noen kunne installere motor, radar og luksusinteriør en dag. En fornuftig kjøper vil ikke betale yacht-priser for en flåte, uansett hvor ambisiøse planene er. Verdien ligger i det som faktisk leveres nå — ikke i det noen kanskje en dag bygger.

Pris det som faktisk finnes — ikke det som er fantasert

En troverdig verdivurdering tar hensyn til helheten: dagens eiendeler, inntjening, risiko og drift — alt vurdert ut fra hva som faktisk er oppnådd. Fremtiden spiller en rolle, men den er bare én av mange faktorer. Akkurat som det er feil å prise en flåte som en yacht, er det like feil å prise en ny yacht som en utslitt en, bare fordi prognosene er at den nye også vil være utslitt en dag.

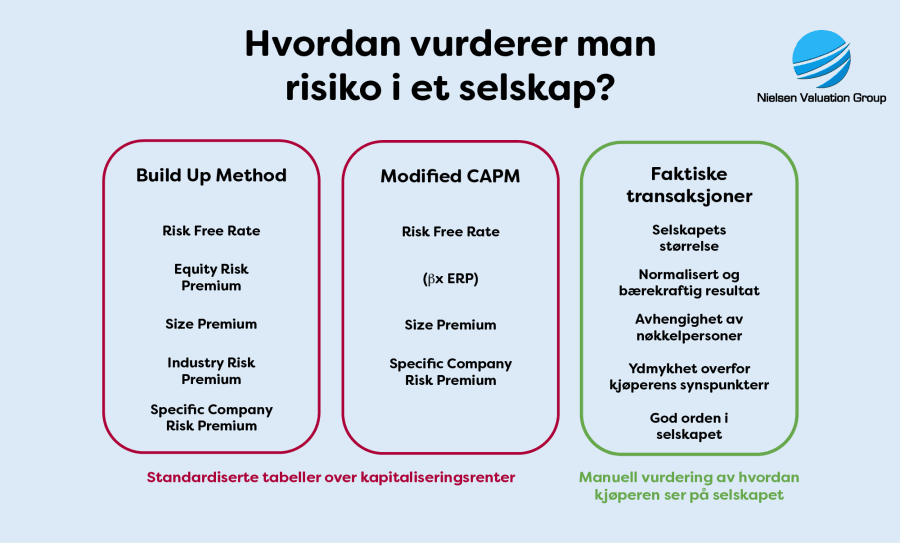

Forstå risikoen til selskapet som skal verdsettes

I bunn og grunn handler god verdisetting av selskap om å forstå bedriften som skal verdsettes. Hva slags type selskap det er, hva det driver med, hvor stabil inntjeningen er og, viktigst av alt, hvor stor risiko det står overfor.

Det finnes amerikansk rettspraksis som forbyr bruk av forhåndsbestemte formler og standardiserte tabeller med kapitaliseringsrenter. I Norge finnes det (flere) prejudikater som hevder at verdsettelsen av selskaper skal tilsvare reelle transaksjoner og reelle kjøpere.

Denne grafen oppsummerer hvordan man etter vårt syn kan foreta en korrekt risikovurdering:

Hos Nielsen Valuation Group gjør vi alltid en manuell vurdering for å kunne levere en balansert verdivurdering som tar hensyn til virkeligheten. Vi vurderer situasjonen til hvert enkelt selskap som skal verdsettes, før vi beregner verdien.

Verdsettelse av en bedrift med Nielsen Valuation Group

Vi håper du vil finne denne guiden om verdivurdering av selskap nyttig. Vi har forsøkt å belyse aspekter som verdivurderere sjelden snakker åpent om på nettet, men som vi vet er avgjørende for at en verdsetting skal bli korrekt.

Vår erfaring er imidlertid at de aller fleste situasjoner krever en uavhengig verdivurderer. Du kan gjøre en prisning selv for å få en grov oversikt, kanskje for å tilfredsstille nysgjerrigheten din.

Men hvis verdsettingen skal brukes som grunnlag for forhandlinger, ved salg eller kjøp av et firma, eller i forbindelse med en rettssak, må den være upartisk og balansert. Utført av en ekspert med erfaring. I Norge er Nielsen Valuation Group representert av Min Verdivurdering AS.

Vi er helt uavhengige

Når du engasjerer Nielsen Företagsvärdering AB til å verdsette et aksjeselskap, kan du stole på at vi er helt uavhengige. I motsetning til næringsmeglere formidler vi ikke selskaper. Vi tar for eksempel ingen provisjon på et salg.

Vi har rett og slett ikke noe insentiv til å sette verdivurderingen høyere eller lavere enn det vi virkelig mener er riktig. Derfor kan du stole på at den vurderingen vi gjør, er gjort etter beste evne og med det ene formål å gi deg en så nøyaktig prissetting som mulig.

Vi er stolte av å ha en tydelig antikorrupsjonspolicy, noe som gir trygghet og legitimitet til verdiene våre.

Å verdsette en aksjeselskap er et håndverk

Noen konkurrenter har satt opp systemer for å automatisere eller halvautomatisere verdsettingsprosessen. Dette sparer tid og gjør det mulig å levere flere verdisettinger på samme tid, samtidig som prisen kan settes lavere.

Etter vår mening er det bortkastede penger for deg å betale for en slik verdisetting. Vi bruker riktignok også datamaskiner, men vi utfører hele prosessen fra start til slutt for hånd. Det er et menneske som vurderer hvert enkelt aspekt, samler inn materiale, gransker tallene og bruker erfaring, fornuft og beste praksis i beregningen.

Noen av våre konkurrenter «pynter» i stedet rapporten med en stor mengde mer eller mindre irrelevant markeds- og bransjeinformasjon for å få den til å se intetsigende ut. Dette har imidlertid ingen betydning for selve prissettingen.

Når du benytter deg av vår tjeneste for verdivurdering av selskaper, foretar vi en grundig gjennomgang av det aktuelle selskapet. Vi jobber utover det som står i balansen og resultatregnskapet. Vi normaliserer selvsagt alle regnskaper før vi gjør selve beregningen.

Det er rett og slett et håndverk.

Verdsettelsen vår tåler en nærmere granskning

Vi har mange viktige referanser. Spør oss gjerne om flere hvis det er en spesiell nisje du er interessert i.

Blant referansene er flere rettssaker der våre verdsettinger av selskaper har vunnet frem i retten. Vi kan også vise til eksempler der vår verdivurdering har blitt foretrukket av retten fremfor vurderingen fra noen av de større (og dyrere) revisjonsfirmaene.

Verdsett et selskap i dag!

Kontakt oss nå for å be om en uavhengig verdifastsettelse av bedriften. Vi verdsetter aksjeselskaper i hele landet. Vi verdsetter imidlertid ikke enkeltmannsforetak og oppstartsbedrifter. Send oss en forespørsel om interesse, så kommer vi snart tilbake til deg med et tilbud.

Ofte stilte spørsmål om verdsettelse av selskap

Hvor lang tid tar verdivurderingen?

Normalt kan vi levere verdsettingen din innen 5 til 15 dager.

Hvilke typer selskaper kan dere verdsette?

Vi påtar oss alle typer verdivurderingsoppdrag, med unntak av oppstartsbedrifter og enkeltmannsforetak.

Er det mulig å bruke verdsettelsen i retten?

Ja! Fortell oss hva formålet med verdivurderingen er når du ber om et tilbud, så utformer vi en verdivurdering som er skreddersydd til formålet. Vi kan også levere en rapport på stedet i retten.

Kan verdsettingen av bedriften brukes i bodelingen?

Ja, det gjør vi. Våre verdifastsettelser av aksjeselskaper brukes blant annet ved bodeling i forbindelse med skilsmisse og arv.

Kan du verdsette selskaper i utlandet?

Ja, vi er i stand til å levere objektive verdivurderinger i de andre nordiske landene og i USA.

Hvordan verdsetter man en bedrift når man skal selge det?

Ved salg er det lurt å verdsette selskapet ved hjelp av en metode som gir en realistisk pris. Dette innebærer ofte en kombinasjon av en avkastningsverdi basert på historisk fortjeneste og en substansverdi for å finne nettoverdien av eiendelene. Det nytter ikke å verdsette selskapet ut fra ønsketenkning, for da kan det være nesten umulig å selge det.

Hva bør man tenke på når man verdsetter aksjeselskaper?

I tillegg til å velge en hensiktsmessig metode, bør du vurdere å normalisere regnskapet før du beregner det. Det betyr at man normaliserer bort for eksempel inntekter eller kostnader som ikke er representative for den ordinære virksomheten.

I tillegg kan man ta hensyn til faktorer som eieravhengighet, vekst og risiko.

Hvordan beregner man verdien av et selskap?

Du kan beregne verdien ved å bruke en fortjenestemultippel på historisk fortjeneste (avkastningsmetoden) eller ved å beregne substansverdien (nettoverdi).

En tredje metode er å verdsette kontantstrømmen.

Verdien av enkelte selskaper kan beregnes ved å sammenligne dem med lignende lokale transaksjoner.

Ofte kan en kombinasjon av metoder gi en mer representativ verdi.

Hva er selskapet verdt?

Verdien av et selskap avhenger av en lang rekke faktorer. Historisk fortjeneste står ofte i sentrum for vurderingen, men som regel bør også eiendeler og gjeld vurderes.

Til syvende og sist er det hva kjøper og selger kan bli enige om av pris som avgjør hva selskapet er verdt.

Kan aksjeselskaper verdsettes basert på omsetning?

Ja, det er mulig å verdsette et selskap basert på omsetningen. Men dette er en ganske uvanlig metode, i hvert fall for unoterte aksjer.

Den vanligste og mest nøyaktige metoden er å bruke historisk inntjening. Hvis det ikke er noe overskudd, kan man enten verdsette eiendelene eller kontantstrømmen.

På den annen side er det ganske vanlig å verdsette omsetningen i børsnoterte selskaper ved hjelp av det såkalte P/S-forholdet.

Artikkelforfatter

Christoffer Nielsen

Erfaren ekspert på verdivurdering, transaksjoner og tvister

[email protected]

+47 41 39 21 14

VURDERER DU Å VELGE ET BILLIGERE ALTERNATIV ELLER GJØRE VURDERINGEN PÅ EGEN HÅND?

DET ER OPP TIL DEG, MEN TENK PÅ AT…

Du risikerer å tape rettssaken hvis vurderingen ikke er vanntett.

Du risikerer at konflikten aldri blir løst, noe som kan skade forholdet til motparten.

Du risikerer å bli lurt når du inngår eller avslutter et delt eierskap.

Fortell oss hvordan vi kan hjelpe deg

Vennligst fyll inn så mye informasjon som mulig.